アクセルファクターは個人事業主でも利用できますか?

はい、売掛先が法人なら利用できます

取引先への支払い期限が迫っていて急いで資金調達しなけれならないそこのあなた。アクセルファクターのファクタリングが個人事業主でも利用できるのか気になりますよね。

安心してください。アクセルファクターは個人事業主でも利用可能です。

しかも、申込の50%以上が即日入金

ファクタリングは、あなたの会社自体の信用力よりも、売掛先の信用力が重視されるため、売掛先が法人であれば小規模な個人事業主でも問題なく利用できます。

さらにオンライン申込みなら手続きも簡単。必要書類3点をスマホやパソコンから提出するだけだから、時間もかからず最短2時間で資金調達完了!即日に現金が必要な場合でもバッチリ対応可能です。

あなたもアクセルファクターのファクタリングを今すぐ申込んで、資金調達の悩みを解決し新たなビジネスチャンスをつかみましょう!

\最短2時間で即日入金/

↑審査通過率93.3%で柔軟に対応↑

アクセルファクターが個人事業主でも利用可能な理由とは?

アクセルファクターはどうして個人事業主でも利用できるの?

売掛先の信用力が一番重視されるからです

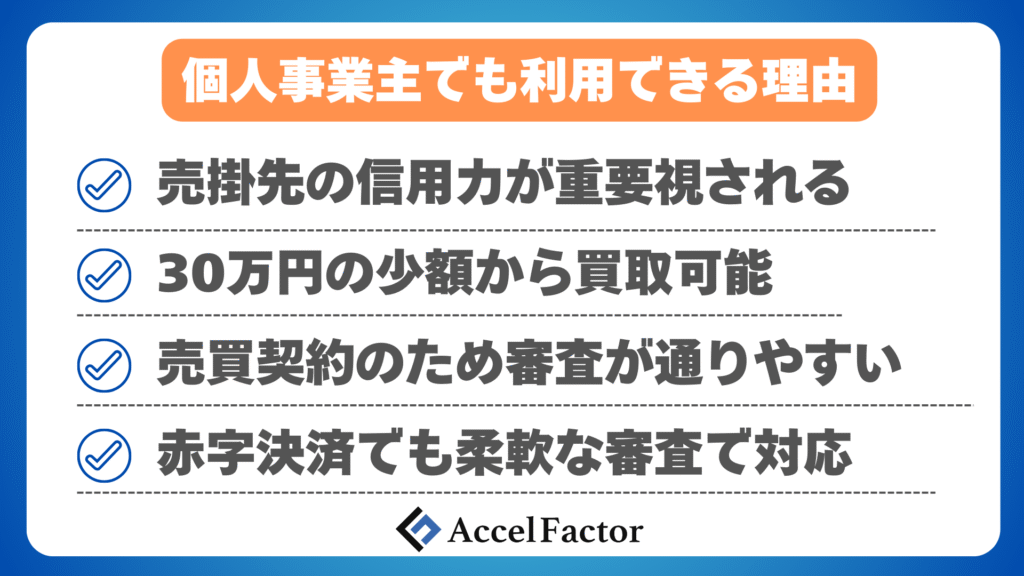

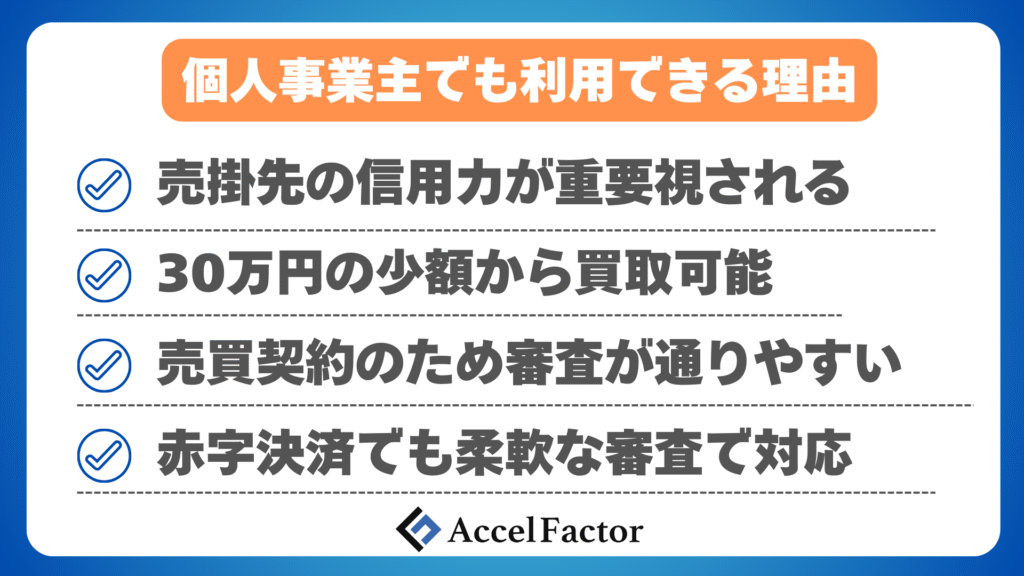

アクセルファクターのファクタリングが、個人事業主でも利用できる理由は以下の通りです。

売掛先が法人であれば利用OK

他のファクタリング会社では、法人のみ利用可能としている場合もあり、申込み前に注意が必要ですが、アクセルファクターなら上記の4つの理由により個人事業主でも問題なく利用できます。

それでは、個人事業主でも利用できる理由をくわしくみていきましょう。

理由①:個人事業主より売掛先の信用力が重要視される

アクセルファクターのファクタリングが個人事業主でも利用できる理由のひとつ目は、審査で最も重視されるのは個人事業主であるあなたの信用力よりも売掛先の信用力の方だからです。

そのため、自分の事業はまだ信用力がないから無理かもしれないと悩んでいる個人事業主でも、問題なくアクセルファクターのファクタリングサービスが利用できます。

重要なのは売掛先が期日通りに支払えるか

ファクタリングは、回収予定である売掛金の債権をアクセルファクターが買取りして、支払い期限になったら売掛先からの売掛金を回収する仕組みです。

だから、実際にお金を支払う相手である(売掛先)の企業がどれだけ信用できるのかが最も重要視されることになります。

例えば、個人事業主であるあなたが大手企業に30万円の請求書を発行した場合、アクセルファクターは大手企業の支払い能力を評価しファクタリングを利用させるかの判断をするといったような感じです。

経営状況や財務状況はそれほど重視されません

特にアクセルファクターでは、売掛先が法人で一定の支払い実績があれば、個人事業主であっても、赤字決算や創業間もない場合でも柔軟に審査してもらえるため、資金調達のハードルが大きく下がります。

実際、他のファクタリング会社では「法人限定」や「設立から〇年以上」といった条件があるケースも多い中、アクセルファクターは個人事業主にも積極的に対応している数少ないサービスです。

そのため、「銀行融資は難しい」「事業規模が小さいから審査が不安」と感じている個人事業主でも、安心して申込むことができます。

理由②:30万円からの少額債権でも利用できる

アクセルファクターのファクタリングが個人事業主でも利用できる理由の2つ目は、最低利用額が30万円からと、少額債権でも対応している点です。

法人専門のファクタリング会社では、最低50万円から100万円以上の売掛金が必要なケースが多く、個人事業主にとってはハードルが高く感じられることもあります。

ですが、アクセルファクターのファクタリングは、事業規模が小さい個人事業主やフリーランスでも利用しやすいよう、最低30万円からの買取が可能です。

30万円からなら私も利用できる

たとえば、制作業務やコンサルティングなど、月に数十万円規模の売掛金しか発生しない業種でも問題なく利用ができます。小さな請求書でも、資金繰りに困った際にスピーディに現金化できるため、日々の経費支払いや突発的な支出にも柔軟に対応可能です。

また、少額だからといって手続きや審査が複雑になることもありません。必要書類を提出し、アクセルファクターの担当者とオンラインでやり取りを行えば、最短2時間で資金化が完了します。

このように、30万円からの少額債権でも利用できる柔軟さが、個人事業主でもアクセルファクターを選びやすい大きな理由のひとつとなっています。

理由③:売買契約のため審査が通りやすい

アクセルファクターが個人事業主でも利用できる理由の3つ目は、ファクタリングは「売買契約」であるため、個人業主であっても審査が比較的通りやすいという点です。

そのため、銀行から融資を断られてしまった個人事業主でも高い確率で資金調達することができます。

だからアクセルファクターの審査通過率は93.3%

では、なぜ売買契約だと審査が通りやすいかというと、ファクタリングでは売掛金を支払う側である債務者の信用力を重視するため、利用企業の財務状況や担保はそれほど重要にはならず、銀行から融資を受ける時のような厳しい審査基準が適用されないからです。

銀行融資の審査の中心は借入企業の財務状況や返済能力です。銀行は企業の過去の業績、資産、負債比率、キャッシュフローなどを詳細に調査し、返済不能のリスクを厳しく評価されます。

また、ファクタリングは借金ではないため、信用情報への影響や借入枠の心配も不要です。売買契約として完結するため、手軽に利用できる資金調達手段として個人事業主にも最適となります。

このように、売買契約だからこそ審査通過率が高く、審査が通りやすいので個人事業主でも安心して利用できるのがアクセルファクターの魅力といえるでしょう。

理由④:赤字や開業間もない事業者でも柔軟な審査

アクセルファクターが個人事業主でも利用できる4つ目の理由は、赤字決算や開業間もない事業者でも柔軟に審査してもらえる点です。

赤字や創業1年未満でもOK!

一般的な銀行融資やビジネスローンでは、赤字決算や事業実績の少なさは大きなマイナスポイントとして扱われ、審査通過が難しくなります。

しかし、アクセルファクターのファクタリングは「売掛先の信用力が審査基準」となるため、個人事業主の財務状況や事業年数にとらわれず、柔軟な審査が可能です。

たとえば、開業して間もないフリーランスや、直近の決算が赤字でも、売掛先がしっかりとした法人で回収できる見込みがあれば、アクセルファクターは積極的に対応してくれます。

頼もしいですね

この柔軟な審査があるからこそ、アクセルファクターでは他社で審査落ちした個人事業主でも資金調達が可能となるのです。

「売掛金さえあれば資金調達ができる」というシンプルで利用しやすい仕組みが、赤字や創業間もない個人事業主にとって心強い選択肢となります。

【個人事業主必見】アクセルファクターが最短2時間で資金調達できる5つの理由

最短2時間で資金調達できる秘密は?

手続きがすべてオンラインだから早いんです

急いで資金調達が必要な場面では、1分でも早く入金してもらえたら安心できますよね。

アクセルファクターのファクタリングサービスは、初めての利用でも申込みから入金まで最短2時間で完了できるので、できるだけ早く資金調達したいと悩んでいる個人事業主様から大変好評を得ています。

では、どうして最短2時間で資金調達ができるのか?その理由は以下の5つです。

申込者の約半数が即日入金しています

それでは、アクセルファクターが最短2時間で資金調達できる5つの理由を詳しく見ていきましょう。

理由①:申込みから入金まですべてオンラインでOK

アクセルファクターが最短2時間で資金調達できる理由のひとつ目は、申込みから入金まですべてオンラインで完結することです。

ファクタリングというと「書類の郵送が面倒」「面談やヒアリングが必要」「手続きに時間がかかりそう」といったイメージを持っている方も多いのではないでしょうか。

しかし、アクセルファクターはそんな面倒な手続きを一切カット。スマホやパソコンがあるだけで事務所や現場にいながらでも簡単に申込みから入金まで完了できます。

店舗に行くための移動時間もなくていいですね

具体的には、アクセルファクターの公式サイトから申込みフォームにアクセスし、必要事項を入力するだけで受付は完了します。

その後、必要書類(請求書・通帳コピー・本人確認書類など)をスマホで撮影し、メールや専用フォームから提出するだけで手続きは終了です。

郵送や対面でのやり取りが不要なため、ムダが発生せず、スピーディーな審査・入金が可能となります。

オンライン完結だから、地方在住や出張中の個人事業主でもすぐに資金調達が可能です。

こうした効率化されたオンライン対応により、アクセルファクターでは最短2時間という圧倒的なスピードで資金調達を実現しています。

急ぎの支払いがある時や、今すぐ現金が必要な時でも安心して利用できるのが大きな魅力です。

理由②:必要書類の簡素化され提出が容易である

アクセルファクターが最短2時間で資金調達できる理由の2つ目は、必要書類のムダが省かれ、提出もスマホやパソコンがあれば簡単に完了できるからです。

そのため、忙しい個人事業主のあなたでも最短2時間で資金調達を終わらせることができます。

必要書類は3つだけ

ファクタリングというと、「たくさんの書類を揃えるのが面倒」「資料の準備に時間がかかる」といったイメージを持っている方も多いかもしれません。

しかしアクセルファクターで必要な書類はたったの3点。

- 売掛金に関する請求書

- 取引の入金が確認できる通帳の写し

- 本人確認書類(免許証やマイナンバーカードなど)

この3つがあればOKなので、会社経営のような複雑な帳簿や財務資料は不要です。特別な準備や会計知識も一切必要ありません。

しかも、提出方法もとても簡単。

スマホで写真を撮影し、メールや申込みフォームからそのまま送るだけなので書類の不備によるやり直しもほとんど発生しません。

スマホだけでも完了できる手軽さは、忙しい個人事業主にとって大きなメリットです。

このように、書類の準備に時間がかからず、しかも送付も簡単なため、審査開始までのスピードが早くすることができ、結果的に最短2時間での入金が可能となります。

理由③:担保や保証人が不要で審査が早い

アクセルファクターが最短2時間で資金調達できる理由の3つ目としてあげられるのは、担保や保証人が一切不要なため、審査に時間がかからないということです。

例えば、銀行やビジネスローンなどの融資を受ける場合には、借入となるため土地や建物、車両などの担保を求められたり、第三者の保証人を立てる必要があることも少なくありません。

ですが、それらの準備には手間も時間もかかり、審査期間が長引く大きな要因になります。

担保や保証人ってホントに面倒なんだよね

その点、アクセルファクターのファクタリングは「売掛金の買取」という売買契約が基本の仕組みであり、売掛金自体が担保の役割を果たすので追加の担保や保証人は基本的に不要です。

| 項目 | ファクタリング | 銀行融資 |

|---|---|---|

| 担保の必要性 | 不要(売掛金自体が担保の役割) | 必要(不動産、有価証券など) |

| 担保が必要な理由 | 売掛金の債務者の信用力でリスクをカバー。 売掛金が回収できれば問題ないため、追加担保は不要。 | 融資の返済不能リスクを軽減するため。 企業が返済できない場合、担保を売却して資金を回収。 |

| 保証人の必要性 | 不要 | 必要(経営者や第三者の連帯保証) |

| 保証人が必要な理由 | 債務者の支払い能力に依存し、利用企業の返済義務がない(特にノンリコース型)。 保証人不要でリスクは売掛金に限定。 | 企業が返済できない場合、保証人が代わりに返済する責任を負う。 銀行の貸倒リスクをさらに軽減。 |

| 審査への影響 | 担保・保証人の調査がなく、審査が迅速 | 担保の評価や保証人の信用調査が必要で、審査が複雑かつ時間かかる |

担保や保証人を準備するだけでたくさんの労力や時間が必要になりますが、アクセルファクターのファクタリングでは不要になるため審査に時間がかからず最短2時間で資金調達が可能となります。

このように、余計な手間が一切かからないので申込みからわずか数時間で入金が完了するケースも多く、資金調達を急ぐ個人事業主にとって大きな強みとなっています。

理由④:審査と見積りを同時並行するなど徹底的な業務効率化

アクセルファクターが最短2時間で資金調達できる理由の4つ目は、審査と見積りを同時並行で進めるなど、社内業務が徹底的に効率化されているからです。

1分1秒でも早い資金調達を目指しています

多くのファクタリング会社では、

- 申込み受付

- 見積り作成

- 審査

- 契約・入金

といったように、手順が段階的に進行するため、審査結果が出るまでに丸1日~数日かかることも珍しくありません。

一方、アクセルファクターでは、審査と見積りの工程を同時に進行します。申込情報と提出された書類をもとに、社内の専門チームがリアルタイムで処理を行うため、スピード感が圧倒的に違います。

このように、ムダを排除した徹底的な業務効率化があるからこそ、アクセルファクターでは初回利用でも最短2時間で入金完了というスピード対応が可能になっており個人事業主の方から好評を得ています。

理由⑤:専任担当者による迅速な対応

アクセルファクターが最短2時間で資金調達できる理由の5つ目は、資金調達に精通した専任担当者による迅速な対応です。

個人事業主ひとりひとりに専任の担当者がつくのでやり取りが早くてスムーズ!

多くのファクタリング会社では、問い合わせ対応、書類確認、審査連絡などの業務が複数の部署や担当者に分かれているため、やり取りに時間がかかったり、伝達ミスが起きることがあります。

しかし、アクセルファクターでは一人の専任担当者が最初から最後まで一貫して対応。

申込み後すぐに電話またはメールで連絡が入り、書類の不備確認や審査の進捗連絡、見積り提示、契約手続きまでを一人の窓口で対応してくれるため、スピード感が圧倒的に違います。

担当が変わらないから、もう一度説明するなどの無駄な手間もありません。

さらに、専任担当者はファクタリングに精通したプロなので、個人事業主特有の疑問や不安にもその場で的確に答えてくれます。

その結果、やり取りがスムーズに進むことで審査にかかる時間も短縮され、即日入金の実現率が大幅にアップ!

申込者の半数は即日入金しています

このように、申込者一人ひとりに専任の担当者がつくことで、連絡のスピードも正確性も格段に向上し、最短2時間というスピード対応が可能になるのです。

個人事業主も安心!アクセルファクター6つのおすすめポイント

アクセルファクターのおすすめポイントを教えて下さい

他のファクタリング会社より利用がしやすくなっています

アクセルファクターは、30万円からの少額債権買取りや原則即時入金など、他のファクタリング会社と比べても法人だけでなく個人事業主にも対応した柔軟なサービスで、安心して利用することができます。

おすすめポイントは以下の6つ。

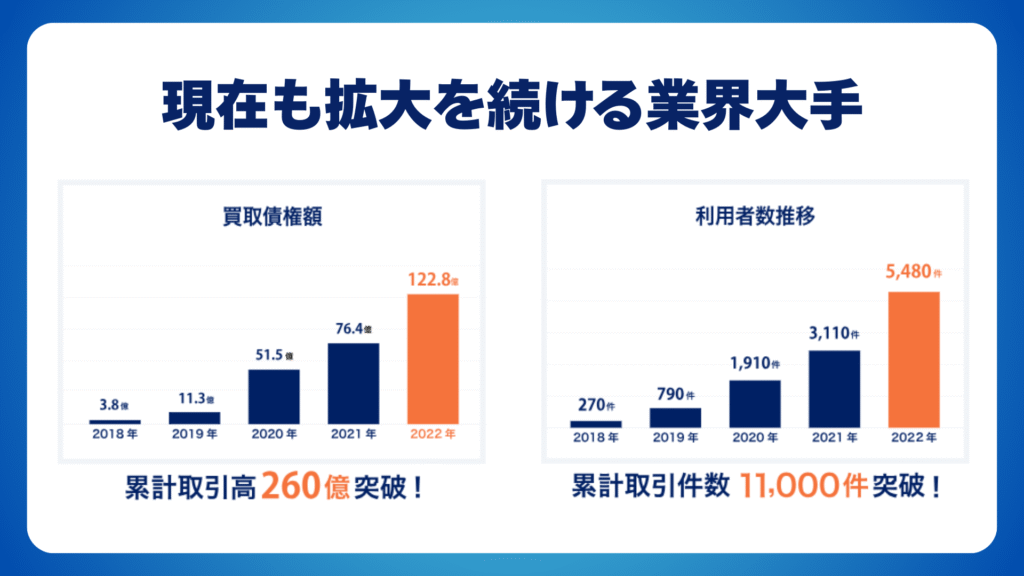

累計取引件数は11.000件を達成

それでは、おすすめポイントをもっと詳しく見ていきましょう。

おすすめ①:業界最安値の手数料2.0%

個人事業主にも対応したアクセルファクターのファクタリングのおすすめポイントひとつ目は、手数料が業界最安水準の2.0%〜という圧倒的な低さだということです。

手数料が低くければ、その分手元に多くの現金が残るようになります。そのため、ビジネスの資金や支払いの助けになり、できるだけムダなコストを省きたい個人事業主にとってたいへん有利にはたらきます。

独自の審査基準により低手数料を実現しました

他のファクタリング会社では、手数料が5〜15%ほどに設定されていることが多くあり、個人事業主にとってはコスト負担が大きなネックになります。

しかし、アクセルファクターでは最低2.0%というファクタリング業界の中でもトップクラスに低い水準からスタート。

しかも、請求書の内容や売掛先の信用状況によっては、そのまま低率で利用できるケースも珍しくありません。

より多くの現金が手元に残るから助かります

個人事業主にとって、資金調達後の手元資金はとても重要です。手数料が高いと、せっかくの売掛金が目減りしてしまい、「調達できたけど資金が足りない…」という事態にもなりかねません。

その点、アクセルファクターの手数料は明朗で、事前に見積りで確認できるため安心。初めてファクタリングを利用する方でも納得して契約できます。

このように、業界最安水準の手数料だからこそ、少額債権でも無理なく利用できるのがアクセルファクターの大きな強みです。

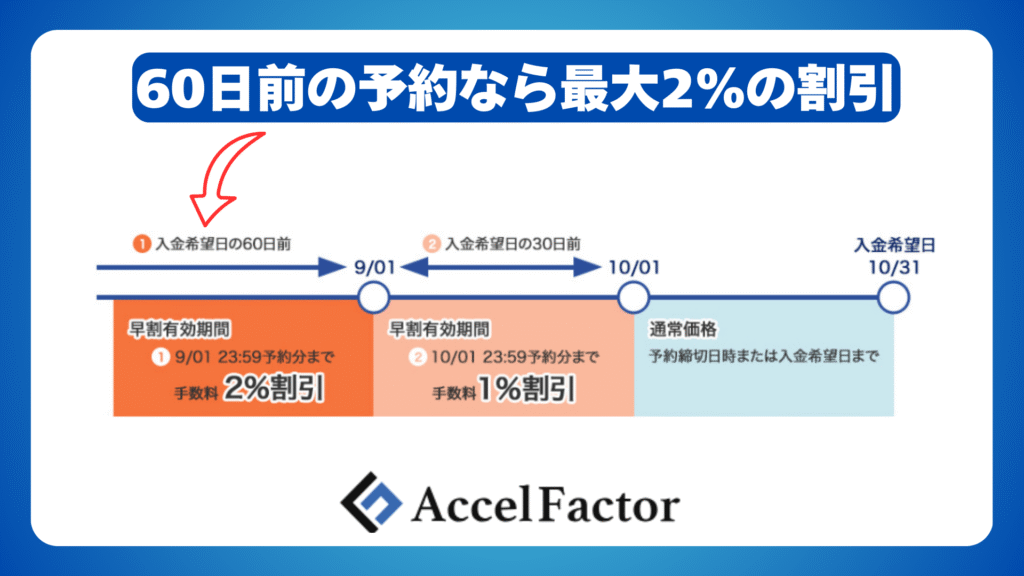

おすすめ②:業界初の早期申込割引がある

アクセルファクターでは、ファクタリング業界で初めて「早期申込割引」というユニークな仕組みを導入しています。

これは、新規契約のお客様に限り早期申込割引を自動適用し、申込日を起点として入金希望日が30日以上のお客様の手数料を1%割引きする制度です。

また、申込日を起点として入金希望日が60日以上のお客様には手数料をさらに1%割引きして、手数料を合計2%割引きいたします。

自動適用なのがポイント高いですね!

一般的なファクタリングでは、申込みのタイミングに関係なく手数料が一律か、むしろ売掛金の回収予定日までが短いほど手数料が高くなるケースがほとんどです。

しかし、アクセルファクターのファクタリングでは「早く動いた人にメリットを与える」というスタンスで、積極的に手数料の引き下げを行っているのです。

この「早期申込割引」制度は、支払いサイト(回収までの期間)が長い請求書でも、早期に申込むことでコストを抑えられるため、資金繰りに余裕を持たせたい個人事業主にとっては大きなメリットになるでしょう。

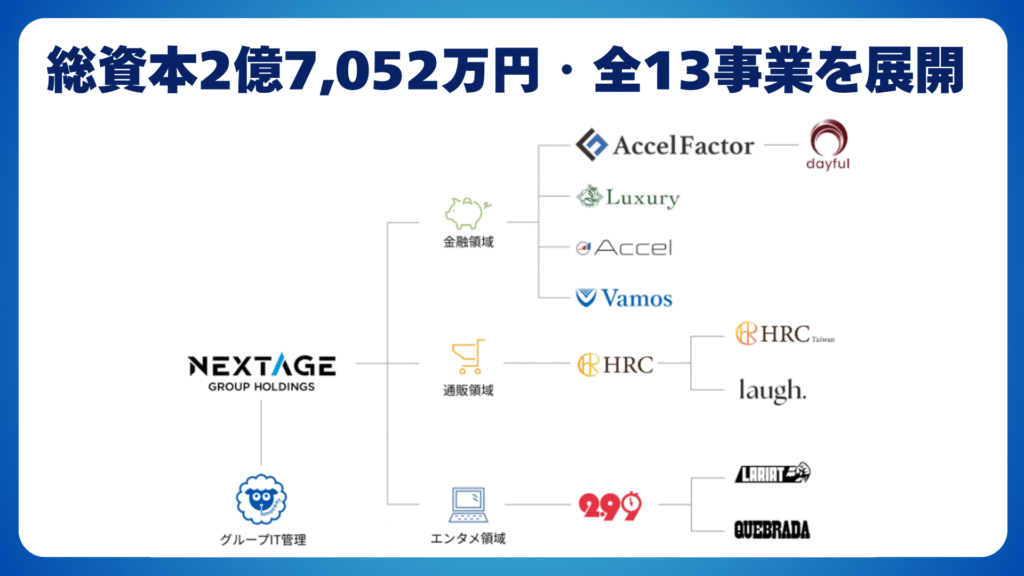

おすすめ③:大手グループ資本の安心感と信頼性

アクセルファクターは、総資本2億7,052万円・全13事業を展開するネクステージグループが運営するファクタリングサービスです。

そのため、資本力・運営体制・情報管理体制のどれを取っても信頼性が高く、初めてファクタリングを利用する個人事業主でも安心して利用することができるのでおすすめです。

大手のグループ会社だと何だか安心しますね

ファクタリング業界には中小の無名業者も多く、なかには運営実態が不明瞭だったり、法外な手数料を請求するような悪質業者が存在するのも事実です。

その点、アクセルファクターは累計契約数11,000件、申込総額350億円を超える取引実績があり、現在も拡大を続ける業界大手としてたくさんの利用者から信頼を得ています。

また、アクセルファクターは2023年4月に中小企業庁から「経営革新等支援機関」に認定されており、資金調達だけでなく、売上拡大や経営改善についての専門的なアドバイスを受けることも可能です。

経営革新等支援機関とは、中小企業庁が認定した専門家や組織で、中小企業の経営課題解決を支援する機関です。相談できる内容は幅広く、事業の成長や継続をサポートします。 経済産業省HP

資金調達だけでなく相談できるなんて安心ですね

「資金繰りに困っていても、相談先がない…」そんな個人事業主の悩みにも、国から認められた専門家があなたと一緒に伴走してくれる安心感があります。

このように、累計取引11,000件を超える実績と確かな運営母体、そして経営相談も可能な体制が整っているアクセルファクターなら、一時的な資金調達だけでなく、長期的な経営支援のパートナーとしても信頼できる存在といえるでしょう。

おすすめ④:ノンリコースだからリスクなし

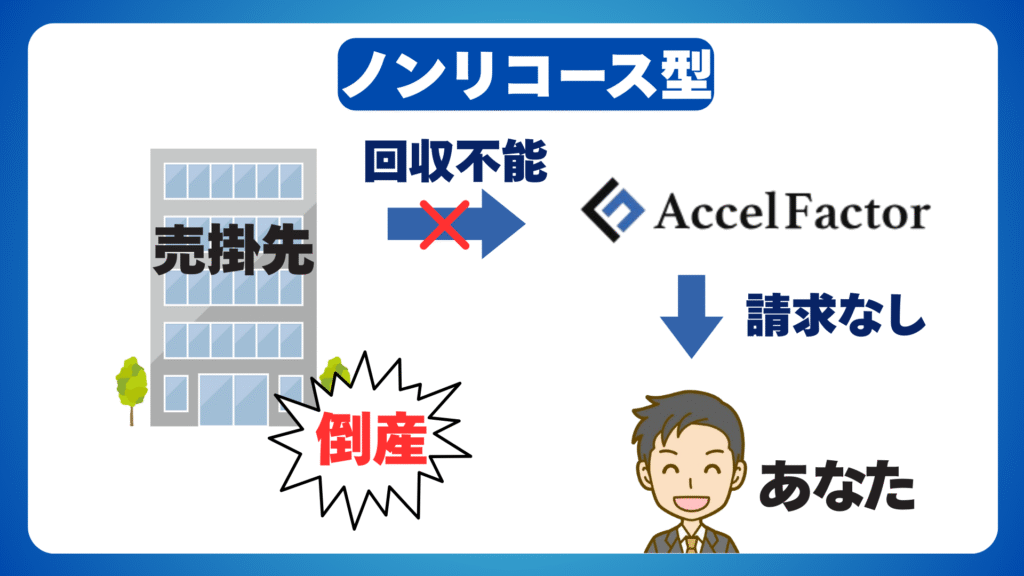

アクセルファクターのファクタリングは、すべての取引が「ノンリコース(償還請求権なし)」です。

そのため、万が一売掛先が倒産しても個人事業主のあなたが返済義務を負うことがなく安心して利用することができます。

なにそれ!すごいんですけど

ファクタリングには大きく分けて「ノンリコース型」と「リコース型」があり、ノンリコース型は売掛先が支払不能になっても、ファクタリング会社がそのリスクを負担する契約形式です。

一方、リコース型では、万が一売掛先が倒産・未払いになった場合、ファクタリングを利用した側(つまりあなた)が代わりに支払い義務を負うことになり、大きなリスクになります。

リスクを背負うのはファクタリング会社。だから個人事業主も安心!

アクセルファクターでは、回収不能リスクを自社が負担するノンリコース契約が基本のため、個人事業主や小規模事業者でも安心して利用できます。

特に、売掛先の財務状況までは自分で正確に把握できないというケースも多い中で、ノンリコース型であれば予期せぬトラブルによる損失を防ぐことができます。

このように、資金調達後の心配がいらないからこそ、アクセルファクターは個人事業主のあなたにも安心してオススメできるサービスです。

おすすめ⑤:審査通過率93.3%と審査が柔軟

アクセルファクターのおすすめポイント5つ目は、審査通過率93.3%という高い実績を誇っており審査が通りやすいことです。

これは、ファクタリング業界内とでも非常に高水準で、審査に不安を感じている個人事業主にとって大きな安心材料といえるでしょう。

独自の基準で柔軟な審査を行っています

アクセルファクターがこれだけ柔軟な審査を実現できている理由は、銀行のように「過去の業績」や「信用情報」ではなく、売掛先の信用力に重点を置いているからです。

そのため、あなた自身が赤字決算だったり、開業から間もなかったりしても、売掛先が法人であれば問題なく利用できる可能性が高くなります。

安心しました

また、アクセルファクターでは、ヒアリングや書類の確認を通じて個々の状況に合わせた柔軟な判断をしてくれるため、銀行融資や他のファクタリング会社で断られた方もあきらめる必要はありません。

このように、高い審査通過率と柔軟な判断基準がそろっているアクセルファクターなら、審査に自信がない個人事業主でも安心して申し込むことができます。

おすすめ⑥:最短2時間のスピード入金

アクセルファクターは申込みから入金まで最短2時間という圧倒的なスピード対応で完了するので、急いで資金調達しなければならない個人事業主にオススメです。

アクセルファクターでは、必要書類に問題がなければ、初回の利用でも申込みから2時間以内に入金が完了するケースが多く、特に「今日中に現金が必要」という緊急の資金ニーズにしっかり応えてくれます。

最短2時間を実現できる理由は以下の通り。

銀行融資や他のファクタリング会社では、審査や面談、郵送などに数日かかることも珍しくありませんが、アクセルファクターではこうした手間を徹底的に省き、「早く現金が欲しい」という個人事業主の声に応える体制が整っています。

このように、スピード感を最重視したサービス設計だからこそ、アクセルファクターは急ぎの資金調達でも安心して利用できるのです。

アクセルファクターを利用した個人事業主の口コミ

建設業・D社様

| 業種 | 調達額 | 振込時間即日 |

| 建設業(建築工事) | 250万円 | (約3時間) |

建設業を営むD社様のファクタリング事例です。

D社様は所謂「建築一式工事」を営んでいる会社で、元請人と下請企業の間に入り、自社の工事に加え業務の割り振りやスケジュール管理を行っています。

下請企業への前払費用が必要となったため、ファクタリングによる資金調達を実施。

資料を予めご用意くださっていたため、ご希望額を3時間程度でお振込みすることができました。

運送業・S社様

| 業種 | 調達額 | 振込時間即日 |

| 運送業 | 1500万円 | 1営業日 |

運送業を営むS社様より、まとまった金額の請求書を買い取らせていただきました。

新規案件受注のため運送用車両が5台必要になり、銀行に融資を相談したところ、残念ながら審査はNG。

「燃料費の高騰」「事故や故障による急な出費」など、いざというときの切り札としてファクタリングを活用されてきたS社様ですが、今回は車両購入という新たな使途でご利用くださりました。

IT業・R社様

| 業種 | 調達額 | 振込時間即日 |

| IT業 | 950万円 | 即日 |

IT業を営むR社様は、新事業の開始に伴い新たな広告手法を導入することとなりました。

集客は順調に推移していたものの、売上・費用がともに増加にするにつれてキャッシュ不足が悩みの種となってきました。

開業時から売上は好調なものの、今期決算期が未到来のため金融機関からの融資が難しい状況であり、ファクタリングによる資金調達をご提案させていただきました。

アクセルファクターの申込み方法は簡単!5STEPで解説

利用までの流れを教えて下さい

入金まで5つのSTEPで進んでいきます

アクセルファクター申込みは簡単です。入金まで5つのSTEPで進んでいきます。

利用の流れを簡素化して、よりスピーディーに資金調達が可能になりました。

- お問い合わせ

- 書類提出

- 審査

- 契約

- 振込み

STEP①:お問い合わせ

電話またはお問い合わせフォームよりお問い合わせください。

土日祝日も対応。WEBからの申込みなら24時間365日受付可能です。

STEP②:書類提出

アクセルファクターの必要書類はたったの3つです。

メールかFAXまたはLINEで送付して下さい。

STEP③:審査

書類提出後、30分~1時間を目安に結果を提示します。

STEP④:契約

契約書の説明と書類に捺印をします。

契約は全国支店への来社・オンライン・郵送のいずれかで対応させていただきます。

STEP⑤:振込み

契約後、あなたの指定した口座に約15分~1時間ほどで振込みが完了します。

\最短2時間で即日入金/

↑審査通過率93.3%で柔軟に対応↑

【個人事業主OK】アクセルファクターの会社概要

| 会社名 | 株式会社アクセルファクター |

|---|---|

| 代表取締役 | 本成 善大 |

| 資本金 | 2億7,052万円(グループ総資本金) |

| 従業員数 | 222名 (グループ全体、派遣・パート除く) ※2025年4月現在 |

| グループ企業 | ネクステージグループホールディングス株式会社(https://c-nextage.com/) |

| 設立年月日 | 平成30年10月 |

| 主要取引銀行 | みずほ銀行三井住友銀行 |

| 認定に関する表記 | 中小企業庁認定経営革新等支援機関 第79号(認定支援機関ID:107913012312) |

| プライバシーマーク | 登録番号第17004861(01)号有効期間2024年6月4日~2026年6月3日審査機関一般社団法人日本情報システム・ユーザー協会 |

| 帝国データバンク | 755025270 |

| 東京商工リサーチ | 71-761-6768 |

| 適格請求書発行事業者登録番号 | T9-0111-0108-4526 |

アクセルファクターを利用する個人事業主に関するよくある質問

アクセルファクターを利用する個人事業主に関するよくある質問をまとめました。

もし、ここにない質問や疑問があれば直接「アクセルファクター」に問い合わせくださいね。

よくある質問①:審査にはどのくらい時間がかかりますか?

審査ってどのくらいかかるんですか?

最短で1時間程度です

アクセルファクターのファクタリングは確認書類が整っていれば、最短1時間程度で完了します。

また、メール・FAX等で確認書類をお送り頂く事も可能です。

よくある質問②:個人事業主は黒字じゃなくても利用できる?

赤字なんだけど利用できるの?

はい利用できますよ

ファクタリングは今現在あなたが有している売掛債権(資産)を現金に換える資金調達方法です。

つまりは「売買契約」となるので 赤字であっても取引に影響は一切ございません。

そのため、黒字ではない個人事業主も利用できます。

よくある質問③:法律に抵触しませんか?

ファクタリングは法律に抵触しないんですか?

はい。法律に抵触しない安全な資金調達の方法です

ファクタリングによる債権譲渡は民法上に規定されている契約です。

もちろん、弊社では法律の規定に則り業務を行っておりますが、中にはファクタリングを隠れ蓑にした闇金業者の存在も確認されていますので、くれぐれもご注意下さい。

よくある質問④:売掛先に知られませんか?

利用したこと売掛先にしられちゃうんですよね?

大丈夫です。売掛先には知られませんよ。

「2社間ファクタリング」という方式を利用する事で債権譲渡通知を省略する事ができます。

当該方式であれば相手方 に知られる事無く債権を譲渡する事が可能です。

よくある質問⑤:対面での面談はありますか?

面談ってあるんですか?

面談なしでも大丈夫です

アクセルファクターでは原則として即日での対応を心掛けているため、無理にご来所頂く必要はございません。

ただし、ご不明点等がある場合には直にご説明させて頂く事も可能です。またオンライン面談なども柔軟に対応させていただきます。

アクセルファクターなら個人事業主も簡単に資金調達をすることができる

個人事業主でも利用できることがよくわかりました

売掛先が法人なら利用OKですよ

アクセルファクターのファクタリングなら法人だけでなく個人事業主でも最短2時間で資金調達することができます。

審査通過率93.3%で審査が通りやすい

「銀行では断られた…」「まだ開業して間もない…」といった不安を抱えている方でも、売掛先が法人であれば資金調達が可能です。

大手グループ資本のアクセルファクターだから、安心感と信頼性はバッチリ。個人事業主の立場に寄り添った柔軟な審査体制とスピード対応で、急ぎの資金調達が必要な場合でもしっかり対応できます。

オンライン申込みで手続きも簡単。あなたも今すぐ申込んで、資金調達の悩みを解決し新たなビジネスチャンスをつかみましょう!

\最短2時間で即日入金/

↑審査通過率93.3%で柔軟に対応↑